Начисление транспортного налога физическим лицам

Граждане, как и юрлица, обязаны оплатить налог за имеющийся у них в собственности транспорт вне зависимости от пользования им. Все виды транспорта, владение которыми подразумевает последующее налогообложение, приведены в п. 1 ст. 358 НК РФ, а исключения — в п. 2 той же статьи.

В настоящее время срок уплаты транспортного налога для физических лиц установлен как 1 декабря года, следующего за оплачиваемым. В связи с попаданием срока на выходной налог за 2018 год нужно было перечислить до 02.12.2019.

https://www.youtube.com/watch?v=ytpressru

Оплата налога физлицами производится на основании присланного из налоговых органов уведомления, содержащего информацию о сумме платежа, сроках и объекте.

Что и как проверить в уведомлении, а также, что предпринять, если налог в нем посчитан неверно, читайте здесь.

Если физлицо не получало уведомления об уплате налога за имеющееся у него транспортное средство, то оно обязано самостоятельно сообщить в ИФНС об этом не позже 31 декабря года, наступившего за годом, в отношении которого должен уплачиваться налог (п. 2.1 ст. 23 НК РФ).

Форма такого сообщения приведена здесь.

Мы выяснили, с какого момента начинается начисление транспортного налога, теперь подробно разберемся со сроками перевода средств. Срок оплаты транспортного налога устанавливается на местном уровне, поэтому даты могут быть разными. Но по закону оплатить налог на транспорт физические лица должны не позднее 1 декабря или же в первый рабочий день последнего месяца года, который следует за облагаемым.

Обратите внимание: налог на ТС за предыдущий год погашается в текущем.

Налоговый срок давности закреплен в п. 1 ст. 113 НК РФ. Данная норма гласит: «Лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, до момента вынесения решения о привлечении к ответственности истекли 3 года».

Как видим, данное положение устанавливает давностный лимит только для ответственности за правонарушение, однако не касается давности исполнения обязанности по уплате налога. Отсюда выходит, что временных рамок, по истечении которых с налогоплательщика снималась бы обязанность уплатить налог, в НК РФ нет.

Но это в общем случае. Для срока давности по транспортному налогу на физлиц кодекс делает исключение.

Всем известно, что физлица не рассчитывают транспортный налог самостоятельно, а уплачивают его на основании уведомления, полученного из налоговой инспекции (п. 3 ст. 363 НК РФ). Такое уведомление налоговики должны направить не позднее 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ). Уплачен транспортный налог гражданами должен быть не позднее 1 декабря года, следующего за истекшим налоговым периодом (п. 1 ст. 363 НК РФ). В 2021 году это воскресенье, поэтому срок оплаты сдвигается на 02.12.2019.

Подробнее см.: «Налоговое уведомление по транспортному налогу (образец)».

При этом Налоговый кодекс РФ ограничивает срок направления уведомления на ТН: оно может направляться не более чем за 3 налоговых периода, предшествующих календарному году его направления (п. 3 ст. 363 НК РФ). Например, в 2021 году инспекция вправе потребовать уплату налога лишь за 2021, 2021 и 2021 годы.

Тонкости определения налогового периода у организаций

Нередки случаи, когда компании решают не вкладывать деньги в приобретение автомобилей, а берут их в аренду. Тогда платить налог с транспорта придется фактическому собственнику, а у арендатора подобных обязанностей перед бюджетом не возникает.

Если же компания имеет в собственности транспортные средства, то для нее будут актуальными вопросы исчисления НП по оговариваемому налогу. А здесь существуют свои тонкости.

Предположим, что постановка на учет в качестве юридического лица и регистрация автомобиля совпали и приходятся на первые числа декабря, как быть в подобном случае?

Для данных условий НП устанавливается со дня регистрации до 31 декабря следующего года. В последующие же годы он определяется как обычно — 1 год.

Если региональным законодательством предусмотрены авансовые платежи, придется заплатить и их в соответствии с установленными требованиями.

Период начисления транспортного налога

Срок, в течение которого Налоговая служба должна начислять налоги, законодательством не регламентируется. Специалисты вольны начислять суммы сборов в любое время. Чаще всего это делается в конце лета или в начале осени. Прислать квитанцию налогоплательщику ФНС обязано минимум за 1 месяц до срока оплаты.

Зато в законе точно прописано, за какой период начисляется транспортный налог. Учитываются только те месяцы, в которые гражданин пользоваться машиной. Если она была куплена до 15 числа, засчитывается весь месяц, если после 15 числа — месяц не засчитывается, а налог платится только со следующего. Таким образом то, с какого момента начисляется транспортный налог, зависит от даты покупки машины (получения в дар или наследство).

Предлагаем ознакомиться: Могут ли уволить по статье на испытательном сроке

Начисление транспортного налога для юридических лиц происходит согласно Налоговому Кодексу или установленным правилам в регионе (если он не идет вразрез с нормами российского закона).

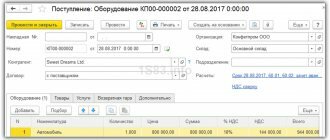

Рассчитать размер оплаты организации и все юрлица должны самостоятельно, платежных уведомлений в этом случае не направляют. Чтобы получить сумму, которую нужно заплатить за владение ТС в казну, необходимо знать:

- установленный местными властями размер ставки налога – она зависит от мощности транспортных средств;

- налоговую базу – учитывается мощность облагаемых транспортных средств;

- период владения ТС – он может быть полным (12 месяцев) или неполным;

- числится ли транспорт в списке дорогих, и нужно ли платить повышающий коэффициент;

- сумму авансовых платежей.

Также когда начисляется налог на транспортное средство, учитываются и льготы. Каждый субъект РФ может установить их на свое усмотрение, поэтому при подсчетах стоит уточнить информацию на сайте ФНС.

Начисление транспортного налога для юридических лиц может иметь другой порядок, нежели в случае с физическими лицами и ИП. Если индивидуальные предприниматели и граждане обязаны сделать выплату 1 раз за весь налоговый период (год), то организации зачастую платят авансами. Юрлица производят уплату каждый квартал и до даты обязательного платежа, как правило, вносят три авансовых.

Сроки оплаты налога устанавливаются на местном уровне, поэтому их нужно уточнять в зависимости от региона. Но дата выплаты последнего аванса или всего налога (если такой порядок был установлен субъектом РФ) зависит от даты подачи декларации. То есть, дата не может быть установлена ранее, чем 1 февраля.

За последние годы в порядок уплаты транспортного налога были внесены такие изменения:

- С 2021 года меняется порядок и сроки уплаты авансов по нему.

- С 2021 года, как мы уже говорили выше, отменено декларирование налога, а налоговики должны присылать компаниям сообщение о сумме ТН. В этой связи у компаний появилась обязанность сообщать инспекторам о ТС, по которым такое сообщение не получено. За неотправку сообщений будут штрафовать. Кроме того, из-за отмены деклараций юрлицам потребуется подавать в налоговую заявления на льготы.

- В 2021 году уточнен перечень дорогих автомобилей. Машины перегруппированы в зависимости от года выпуска и цены.

- Изменен бланк декларации. Применять его следует с отчетности за 2019 год (утв. приказом ФНС от 26.11.2018 №ММВ-7-21/[email protected]).

- Отменена дифференциация повышающего коэффициента для легковых автомобилей стоимостью от 3 до 5 млн. руб. С 03.08.2018 вступили в действие изменения в п.2 ст.362 НК РФ, которыми установлен коэффициент 1,1% для всех машин данной ценовой категории. Напомним ранее величина коэффициента зависела от года выпуска автомобиля: менее 12 месяцев назад, коэффициент был равен 1,5%, от 1 до 2 лет — 1,3%, от 2 до 3-х лет — 1,1%.

- Уточнен порядок расчета коэффициента владения в отчетном (налоговом) периоде, согласно которому этот коэффициент при поступлении (выбытии) ТС в этом периоде определяют как отношение числа полных месяцев владения к полному количеству месяцев в соответствующем периоде. За полный принимается тот месяц, в котором ТС приобретено до 15 числа или выбыло после 15 числа (п. 3 ст. 362 НК РФ).

- Установлены правила о том, что перечень дорогих автомобилей применим только к тому периоду, в котором он до 1 марта размещен на сайте Минпромторга (п. 2 ст. 362 НК РФ), т. е. с изменением этого списка пересчитывать налог за предшествующие годы не нужно.

- Региональными законами периодически корректируются ставки транспортного налога.

О том, какие ставки применяют регионы, читайте в этой статье.

Как организации проверить и заплатить транспортный налог с 1 января 2021 г., узнайте из Готового решения от КонсультантПлюс.

Предлагаем ознакомиться: Срок подачи надзорной жалобы в 2019 году

Сроки уплаты как самого транспортного налога, так и авансовых платежей (если решение об их уплате принято в регионе) устанавливаются законодательными органами субъектов федерации. Однако срок оплаты налога по итогам года не может быть назначен ранее 1 февраля года, следующего за отчетным (п. 1 ст. 362 НК РФ).

Размер квартального аванса составляет ¼ часть рассчитанного за год налога (п. 2.1 ст. 362 НК РФ). Величина транспортного налога к уплате по итогам текущего налогового периода определяется как разность между указанной в налоговой декларации суммой и суммарным значением уплаченных ранее авансов (абз. 2 п. 2 ст. 362 НК РФ).

Установление оплаты авансовых платежей для регионов не обязательно (п. 3 ст. 360 НК РФ). Если авансы не установлены, то юридические лица должны уплатить всю сумму налога сразу в полной сумме, начисленной за год, в установленный законом региона срок.

Все эти правила сохраняют свое действие и в 2021 году.

Порядок оформления платежки на уплату транспортного налога, включая образец ее заполнения, приведены в Готовом решении от КонсультантПлюс.

Реализация автомобиля: как определяется налоговый период

Реализация транспортного средства никоим образом не оказывает влияние на продолжительность НП, он остается равен 1 году.

Гражданину обычно направляется налоговое уведомление с указанием размера налога, подлежащего уплате, не позднее чем за 30 суток до окончательной даты расчета (1 декабря). На практике данный документ приходит к плательщику еще раньше, в апреле-августе следующего года, поэтому у населения всегда есть время, чтобы успеть оплатить налог.

При этом следует учитывать положения ст. 362 НК РФ, согласно которой налог исчисляется пропорционально количеству месяцев владения. Так, если автомобиль был снят с регистрации после 15-го числа месяца или поставлен на учет до 15-го числа, то месяц принимается равным целому месяцу нахождения транспортного средства в собственности.

Также для расчета налога применяется так называемый коэффициент владения, рассчитанный делением количества месяцев нахождения автомобиля в собственности на 12.

Пример 1

В 2021 году, 17 января гражданин Иванов реализовал гражданину Петрову свой старый автомобиль и, соответственно, снял его с учета. Исходя из этого Иванов являлся собственником автомобиля всего 1 месяц, таким образом, он должен заплатить только 1/12 причитающейся годовой суммы. Однако НП для него не изменится и завершится, как и для всех, 31 декабря 2021 года. За НП (2017 год) он обязан будет перевести в бюджет причитающуюся сумму. Самому рассчитывать налог Иванову не придется, а уплату он произведет после получения извещения из налоговой инспекции, в котором будет отражена соответствующая сумма. Провести окончательный расчет с бюджетом он обязан до 1 декабря 2021 года.

Гражданин Петров, ставший владельцем транспортного средства и поставивший его на учет в январе 2021 года, должен будет заплатить налог за период с февраля (право собственности перешло после 15 января) по декабрь 2021 года, т. е. за 11 месяцев. Окончательный срок перечисления налога для него будет тем же — 1 декабря 2018 года.

Для организации, реализовавшей автомобиль, ситуация осложняется тем, что ей самостоятельно нужно осуществить расчет и только потом перечислить налог в установленные сроки.

Срок на принудительное взыскание транспортного налога

Право на принудительное взыскание появляется у инспекции, если обязанность по уплате налога не исполнена налогоплательщиком в срок. Причем в отношении транспортного налога такая обязанность возникает у последнего не ранее даты получения налогового уведомления. Это следует из п. 2 ст. 44, п. 3 ст. 363 НК РФ.

Если срок уплаты нарушен, налоговики начинают процедуру взыскания. Сначала выставляется требование об уплате ТН. Причем срок направления требования зависит от суммы задолженности. Так, для недоимки в размере 500 руб. и более он составляет 3 месяца со дня обнаружения факта неуплаты. Если недоимка менее 500 руб., требование должно быть направлено налогоплательщику не позднее 1 года со дня ее выявления (п. 1 ст. 70 НК РФ).

На исполнение требования НК РФ отводит 8 рабочих дней, если более продолжительный срок не указан в самом требовании (п. 4 ст. 69 НК РФ). В случае неисполнения в указанный срок налоговики вправе обратиться в суд с заявлением о взыскании налога за счет имущества налогоплательщика (п. 1 ст. 48 НК РФ).

Срок на обращение в суд — 6 месяцев. Однако начало его течения завязано на размер взыскиваемой суммы. Так, для задолженности свыше 3000 руб. он начинается с момента истечения срока, отведенного на исполнение требования (п. 2 ст. 48 НК РФ). За меньшей суммой недоимки налоговики должны наблюдать в течение 3 лет.

Когда все эти сроки истекут, право на взыскание долга контролеры утратят. Суд, конечно, может восстановить пропущенный срок взыскания, но сделает он это только по уважительным причинам (п. 2 ст. 48 НК РФ).

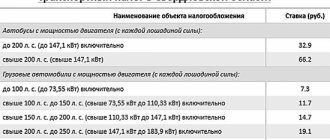

Налоговые ставки

С 2011 г. вступили в действие новые поправки в НК РФ, в том числе уменьшающие налоговые ставки транспортного налога, установленные непосредственно самим Налоговым кодексом РФ. Между тем субъекты России, как и раньше, имеют право увеличивать и уменьшать эти ставки, но не более чем в десять раз. Однако с 2011 г. указанное ограничение размера уменьшения налоговых ставок законами субъектов Российской Федерации не применяется в отношении автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 л. с. (до 110,33 кВт) включительно. Остальные нормы ст. 361 «Налоговые ставки» НК РФ остались в силе, и субъекты РФ также могут устанавливать дифференцированные налоговые ставки в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса. Как всем известно, налоговые ставки устанавливаются в зависимости от вида транспортного средства (грузовой, легковой автомобили, мотоцикл, автобус и т.д.). При этом для одной и той же мощности двигателей для указанных категорий транспортных средств могут быть установлены различные ставки. И не всегда возможно точно определить, к какой категории транспортного средство относится зарегистрированный на ваше предприятие автомобиль. Особенно ситуация актуальна для автомобилей ИЖ, «Газелей» и других фургонов. Рассмотрим на примере вышеназванный ИЖ с мощностью двигателя 75 лошадиных сил. В строке 4 «Категория ТС (A, B, C, D, прицеп)» ПТС на указанный автомобиль указана категория «B», вместе с тем в строке 3 «Наименование (тип ТС)» данного же документа указано — «грузовой фургон». По мнению специалистов Минфина, а также налогового ведомства руководствоваться организации при определении вида транспортного средства необходимо как раз графой тип автотранспортного средства. Ведь указание в ПТС категории B еще не свидетельствует о том, что транспортное средство относится к легковым либо к грузовым транспортным средствам. А в строке 3 «Наименование (тип ТС)» ПТС как раз указывается характеристика транспортного средства, определяемая его конструкторскими особенностями, назначением (Письмо Минфина России от 19 марта 2010 г. N 03-05-05-04/05, Письмо ФНС России от 18 февраля 2008 г. N ШС-6-3/[email protected]). Получается, что рассматриваемый ИЖ организациям в целях избежания споров с налоговиками целесообразно отнести к категории грузовых автомобилей. Однако возможны ситуации, когда и из указанной строки 3 ПТС нельзя с достоверностью определить к какой же категории относится зарегистрированная на фирму машина. В ней, например, может быть указано — «фургон». В рассматриваемой ситуации за разъяснениями можно обратиться в орган, осуществлявший государственную регистрацию «спорного» транспортного средства, или к заводу — изготовителю автомобиля. Указанные пояснения могут быть весомыми аргументами отнесения транспортного средства к той либо иной категории и применения соответствующей налоговой ставки. Если же ваша автомобилям все-таки руководствуется данными строки 4 «Категория ТС (A, B, C, D, прицеп)», свою позицию можно попытаться отстоять в суде. Вот, например, в Постановлении ФАС СЗО от 17.01.2007 N А66-6013/2006 указано, что при определении типа транспортного средства необходимо исходить из категории, к которой оно отнесено, а не из его наименования. Если в соответствии с паспортом транспортного средства (ПТС) оно относится к категории «B» — легковой автомобиль, то не имеет значения, что в наименовании указано «автобус на шесть мест». В то же время есть и судебные решения с обратными выводами — Постановление ФАС ВВО от 19.01.2009 N А29-2848/2008. Получается, что исход судебного спора по рассматриваемому вопросу определить нельзя. Поэтому организациям, которые еще не определили, к какой категории транспортных средств относить свои «спорные» автомобили, целесообразней было бы руководствоваться разъяснениями контролирующих органов. В противном случае возможен суд, исход которого может быть и в пользу проверяющих.

Итоги

Срок давности по транспортному налогу для плательщиков — физлиц фактически равен трем годам. Предъявить к уплате налог за более ранние периоды налоговики не могут. Если не исполнить обязанность по уплате налога в срок, инспекция может начать вызыскание. Процедура и сроки взыскания строго определены Налоговым кодексом.

https://www.youtube.com/watch?v=channelUCOFolRGr_AyirpnI5deRBsQ

Юридические лица – владельцы зарегистрированных в регистрационных органах ТС должны уплачивать транспортный налог. Он не платится лишь в отношении транспорта, который упомянут в п. 2 ст. 358 НК РФ.

Сумму налога налогоплательщикам-юрлицам надлежит рассчитывать самостоятельно. Итоги этих расчетов ежегодно оформляются в виде налоговой декларации, подаваемой в ИФНС в срок до 1 февраля года, наступающего за отчетным. Декларацию представляют в ту ИФНС, где зарегистрирован налогоплательщик (это утверждение справедливо для владельцев ТС, указанных в подп. 2 п. 5 ст. 83 НК РФ).

Организации должны уплачивать транспортный налог авансовым способом, если иной способ оплаты налога не определен в региональном законодательстве. Авансовые платежи платят ежеквартально по окончании очередного квартала. В этом случае окончательная сумма транспортного налога, которую надлежит оплатить после 1 февраля года, следующего за отчетным, определяется как разность рассчитанного за год налога и сумм авансов, уплаченных за этот налоговый период.

Предлагаем ознакомиться: Платят ли транспортный налог афганцы

Уплата транспортного налога за истекший год физическими лицами производится на основании полученного от налоговиков уведомления не позднее 1 декабря.

Организации уплачивают транспортный налог частями (авансовыми платежами) или 1 раз в год, если такой порядок установлен региональными законами. Сроки уплаты налога также пока устанавливают власти регионов, но не ранее 1 февраля года, следующего за окончившимся календарным годом.

Льготы

Все организации-собственники средств передвижения обязаны расплачиваться за владение ими. Как и во всех правилах, из этого появилось исключение. Им стала FIFA – футбольная организация, а также её дочерние компании.

В 2021 г. в России организовали мировой футбольный чемпионат, и компании, занимающиеся его организацией, были отстранены от налогового бремени:

- «Россия-2018» – организационный орган;

- футбольные компании национального уровня.

От налоговых отчислений освободили машины, задействованные непосредственно при приготовлении и проведении футбольного чемпионата 2021 г.

Кроме футбола, льготы получает транспорт, которому разрешён к перевозу груз весом более 12 тонн. За них не уплачивают исчисленные авансовые платежи. Такой транспорт вынужден платить за проезд по трассам, поэтому с них сняли двойную оплату за повреждение дорожного полотна.

Не платят налог и за угнанные автомобили – только это придётся документально подтверждать ежегодно. Плюс прекратят начислять налог с того дня, когда плательщик – неважно, физлицо или юридическое – подали в ФНС соответствующее заявление и справку от МВД, а не с момента факта угона.

Под налогообложение не попадают:

- лодки, у которых менее 5 л. с.;

- легковой транспорт, принадлежащий инвалидам;

- техника сельскохозяйственного назначения;

- средства передвижения органов исполнительной власти, где законодательство предусматривает размещение военной службы или равного ей подразделения.

Порядок предоставления послаблений по налогообложению социально незащищённым и другим категориям граждан определяется на местном уровне, но с оглядкой на федеральное законодательство.

Часто под них попадают герои военной или трудовой славы, пенсионеры и люди с ограниченными возможностями. Им могут совсем отменить имущественный налог или снизить ставку.